La digitalizzazione è il termine generico per la trasformazione digitale della società e dell’economia. Si riferisce alla transizione dal XX secolo, caratterizzato da tecnologie analogiche, all’era della conoscenza e della creatività, caratterizzata da tecnologie e innovazioni digitali.

La digitalizzazione è il più importante sviluppo sociale ed economico del nostro tempo. Ma cosa fanno termini come: Cambiamento digitale, trasformazione digitale, interruzione digital disruption?

Di quali competenze digitali avremo bisogno in futuro? Cosa sono i modelli di business digitali?

Le aziende e le organizzazioni stanno procedendo a diverse velocità nella trasformazione digitale. Mentre alcuni si limitano a digitalizzare i processi di business esistenti, altri sviluppano proattivamente concetti e modelli di business digitali. Il cosiddetto “livello di maturità digitale” è decisivo per il successo nella digitalizzazione. Si tratta di uno strumento a 360 gradi basato scientificamente con il quale vengono valutati tutti i fattori importanti per il cambiamento.

La digitalizzazione spiegata semplicemente

Negli ultimi 20 anni circa, varie tecnologie digitali (internet mobile, intelligenza artificiale, internet delle cose, ecc.) sono state sviluppate drasticamente e hanno fatto il salto dall’applicazione per esperti alla vita quotidiana. Come l’innovazione della macchina a vapore ha cambiato la società, anche la trasformazione digitale sta avendo un effetto.

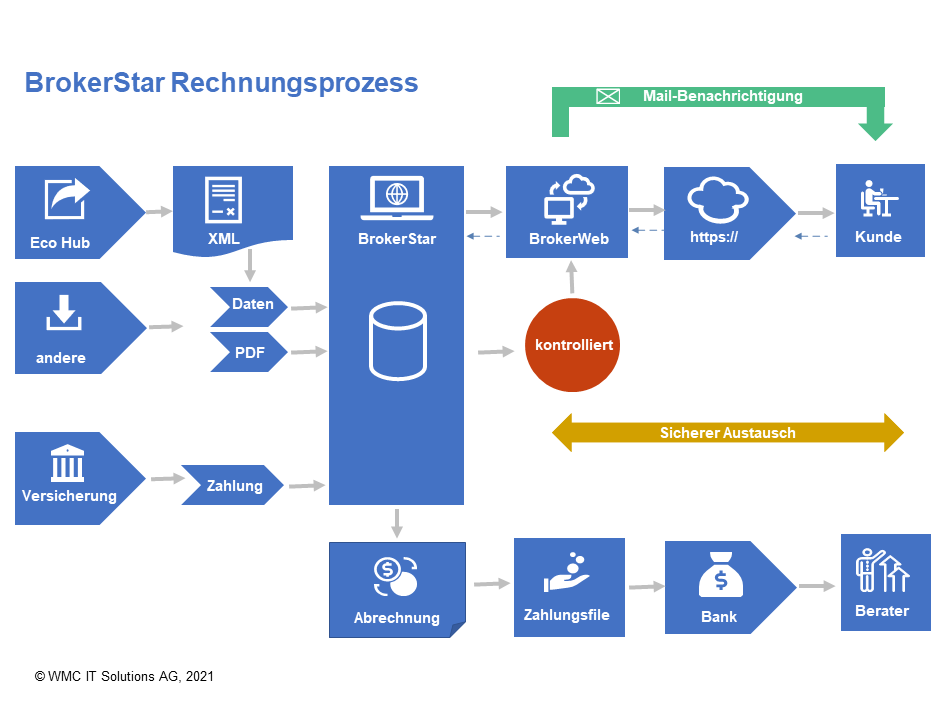

La digitalizzazione è guidata dalla tecnologia. Le innovazioni digitali emergono sulla base delle tecnologie digitali sviluppate: Nuovi casi d’uso guidati da aziende esistenti e start-up con capitale di rischio. Questo porta a diverse velocità. Mentre, per esempio, la pubblica amministrazione spesso accetta solo documenti cartacei e lavora con i file, i mercati stanno cambiando molto più velocemente. Nel frattempo, tutti i settori sono interessati dalla digitalizzazione. La digitalizzazione sta influenzando anche il futuro del settore finanziario e assicurativo. Nuove forme sono possibili solo attraverso le tecnologie della digitalizzazione, che continueranno a diffondersi in futuro.

La digitalizzazione sta cambiando il futuro delle professioni tradizionali. In futuro, i medici saranno sempre più supportati da applicazioni di e‑health, soprattutto nella diagnostica. I servizi legali (oggi forniti principalmente dagli avvocati) saranno integrati o sostituiti da servizi digitali dal campo della tecnologia legale. E il termine insuretech è già stabilito.

In futuro, la digitalizzazione farà nuove richieste alla scuola, all’istruzione e alla formazione, in tutti i settori. È compito delle imprese, delle associazioni e della politica preparare la società ai cambiamenti che verranno.

La digitalizzazione e l’azienda

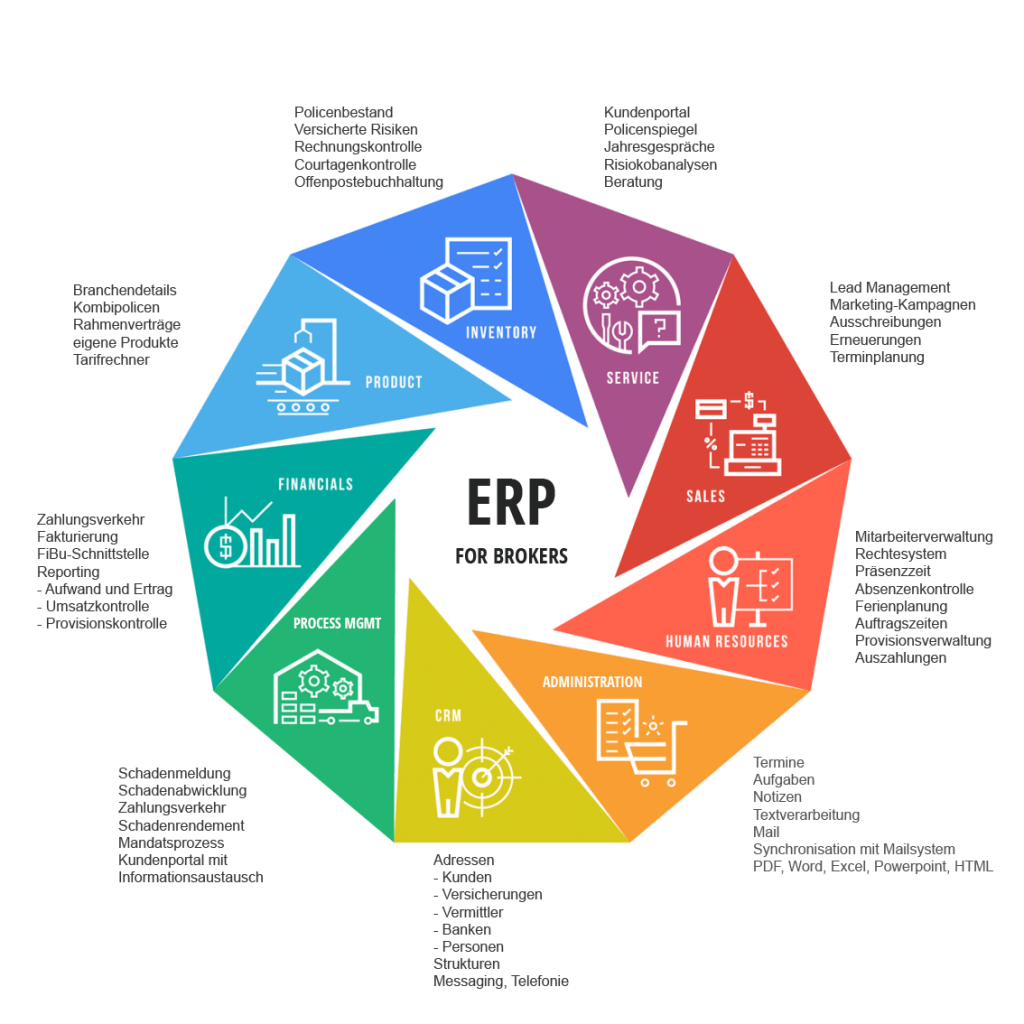

La digitalizzazione ha implicazioni per le aziende di tutte le dimensioni. Da un lato, le aziende usano le tecnologie digitali per digitalizzare i loro processi aziendali, cioè per l’ottimizzazione e l’innovazione dei processi. Questo è anche guidato dalla trasformazione digitale e in parte realizzato dalle start-up. Nella digitalizzazione, la sfida per le aziende è quella di identificare le nuove esigenze dei clienti che sorgono a causa della crescente diffusione dei servizi digitali e delle app.

Con i cosiddetti „Digital Natives“, sono emersi anche nuovi gruppi target. Per aumentare l’orientamento dei clienti verso questi gruppi target, le aziende hanno spesso bisogno di diverse strategie di marketing e di vendita. Per avere successo nella trasformazione digitale, le aziende devono affrontare la domanda: Come vogliamo raggiungere i clienti domani? Che ruolo hanno le nuove tendenze? Come affrontiamo le esigenze sempre più individuali dei nostri clienti?

Sviluppo di flussi di lavoro e processi digitali: Dire addio agli archivi cartacei introducendo processi e procedure in azienda, alcuni dei quali devono essere radicalmente ripensati attraverso la digitalizzazione, come la gestione dei dati che si accumulano all’interno dell’azienda, in relazione alle attività di un’azienda e con i clienti. Dai dati si possono sviluppare nuovi servizi e modelli di business. La digitalizzazione sfida tutti noi a cambiare e adattarci in modo permanente. I vantaggi competitivi dei tempi passati esistono solo in misura limitata. Per raggiungere questo obiettivo, le aziende devono portare avanti la trasformazione digitale all’interno dell’azienda e aumentare la loro prontezza digitale.

Dirk Bingler engagiert sich seit 2014 im Arbeitskreis ERP des Verbands Bitkom. Seine Themen sind die Zukunft von ERP-Systemen sowie deren Auswirkung auf die Digitalisierung. Er verfügt über 20 Jahre Erfahrung im internat. Umfeld bei der Siemens AG. Seit 2011 ist er Sprecher der GUS Group.

Dirk Bingler engagiert sich seit 2014 im Arbeitskreis ERP des Verbands Bitkom. Seine Themen sind die Zukunft von ERP-Systemen sowie deren Auswirkung auf die Digitalisierung. Er verfügt über 20 Jahre Erfahrung im internat. Umfeld bei der Siemens AG. Seit 2011 ist er Sprecher der GUS Group.